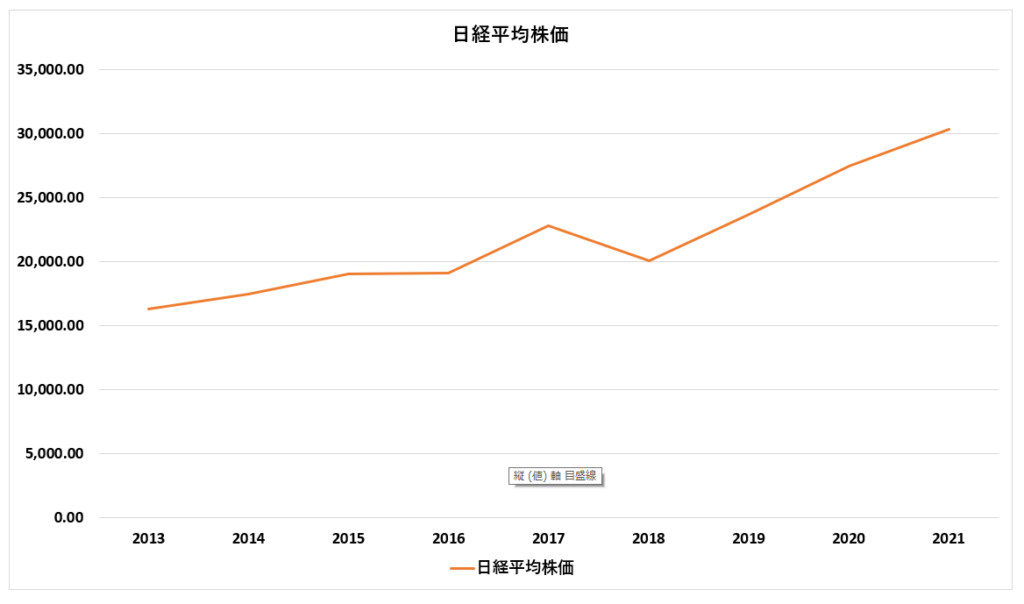

日本株は30年ぶりに3万円。こんな状況をどう見る?

約30年ぶりに日経平均株価が3万円を超えました。あまり景気上昇の実感のないのが実情ではないでしょうか。これは、果たしてバブルか、それとも否か。【株価が上昇しても日銀はETFを買い続けている】

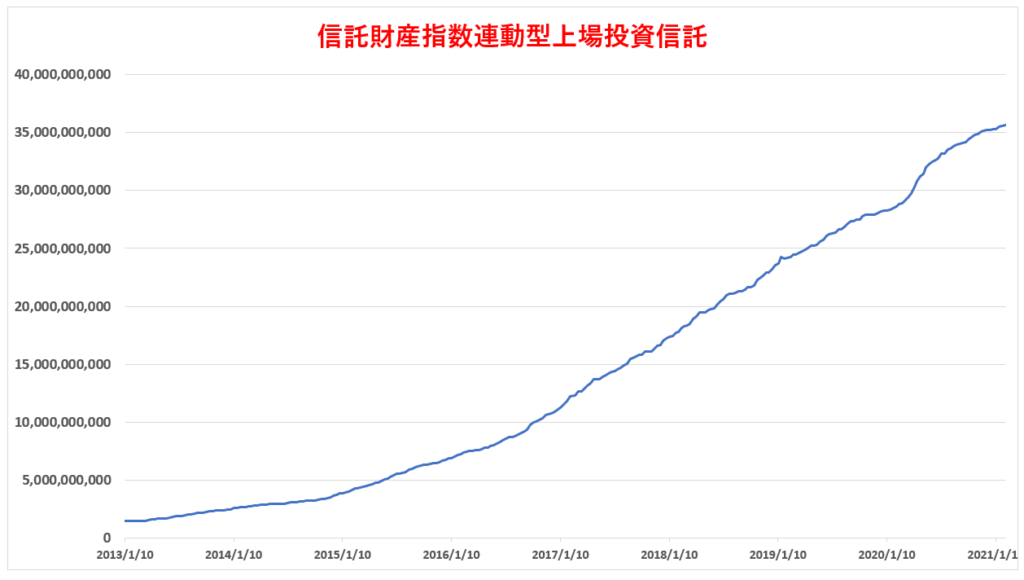

(日銀毎旬報告より筆者作成/単位億円)

日銀は信託財産指数連動型上場投資信託、いわゆるETFを2013年から見ても、一貫して買い続けています。

(世界経済ネタ帳より筆者作成)

こうして、日経平均株価の推移を見てみると、基本的には上昇基調がずっと続いています。それなのに、日銀はETFを買い続けているのです。ということは、日銀は買い支えをしなければ、株価は上昇しないと考えていたということでしょうか。

そもそも、日銀がETFを購入し始めたのは、「リスクプレミアムの正常化」が目的とされました。リスクプレミアムとは、株式などのリスク資産の期待収益率から、無リスク資産の収益率を差し引いたものです。言い換えれば、投資家が無リスク資産から得られるリターンに、どの程度の上乗せがあれば、株式投資をする気になるのか、その上乗せ分がリスクプレミアムということになります。尚、無リスク資産については、一般的には、国債がそれに相当すると考えられています。

日銀は2013年4月の「量的・質的金融緩和」でETFの買い入れ継続を決めた時に、目的を「リスクプレミアムに働きかける」と説明が変更になりました。リスクプレミアムの正常化を目的としていた時は、リーマンショック後の金融市場の混乱を正常化だったことが伺えますが、「リスクプレミアムに働きかける」に変わると、正常になっていたとしても、買い続けるという宣言だったように感じます。これ以降、株価が上昇していても、さらに上昇させるために買い続けることが始まったようです。

株価を押し上げたいアベノミクスに呼応するかのように日銀は政策を決定してきました。つまりリスクプレミアムの拡大を嫌っての政策です。例えば、株式のリスクプレミアムが拡大している状況というのは、投資家は株式投資から十分なリターンの上乗せが得られる、つまり株価が十分に割安であると判断できるまで株式投資を見送ります。その結果、株式市場に資金は回らず、株価は下落するということになります。

物価の安定を目指す日銀としては、株価の下落が続けば消費が落ち込み、逆資産効果が発生し、物価の押し下げ要因になるので、株価の下落は好ましくない状況といえます。日銀がETFを買い入れるということが分かっていれば、安定した上昇が期待されます。つまり、リスクプレミアムは小さいということです。リスクプレミアムが小さいと、投資家は株式投資に踏み切りやすくなります。その結果、株式市場が安定し、株価が上昇すれば、それによって消費が刺激される「資産効果」が発生し、物価の押し上げが期待できるとされてきました。

しかし、実際は「リスクプレミアムに働きかけ」、リスクプレミアムの縮小から株価は大きく上昇したものの、物価は上がらないという現象が生じています。

つまり、官製相場となってしまい、実態とはかけ離れた株価になってしまったのが現在と言えます。結果、日銀のバランスシートには35兆円ものETFが積みあがってしまいました。

【日本企業の業績は華々しいのか?】

株価が企業の業績を示すものであったとするならば、華々しい業績発表が新聞紙上をにぎわせているかというと、まったくそんなことはありません。

では、今後の企業業績の好調さを予測しての株価上昇かというと、それもそうではありません。未だ、アフターコロナ―の全容が見えてきませんから、一部企業は例外としても、他の多くの企業がまだ手探りというところでしょう。

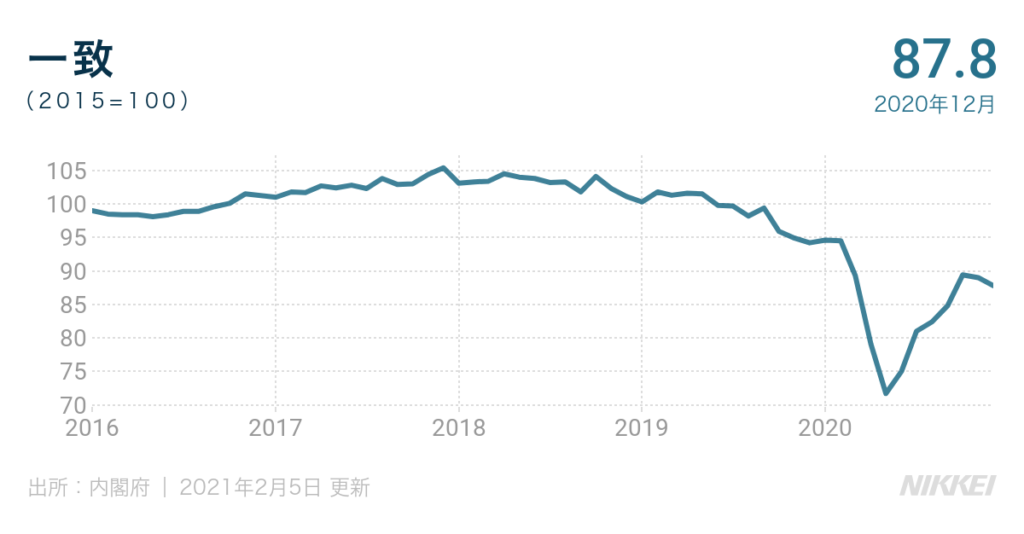

(出典:日経ダッシュボード)

上図は景気動向指数の一致指数ですが、2018年にピークを打って、2019年は一貫して下落傾向です。そして、2020年に大きく落ち込んで、大きく伸びているように見えますが、傾向としては下落傾向が見て取れます。

つまり、コロナ前の水準に回復しても、不景気は不景気なのです。今が、異常事態だから、伸びているように感じるだけであって、元々不景気の最中だったわけですから、アフターコロナになったから、いきなり好況になるということはないでしょう。

元々、景気の動向と株価は一致していなかったのです。それが、官製相場で作られた相場で見せかけの株価がさらに上昇しているのが「今」といえるのではないでしょうか。

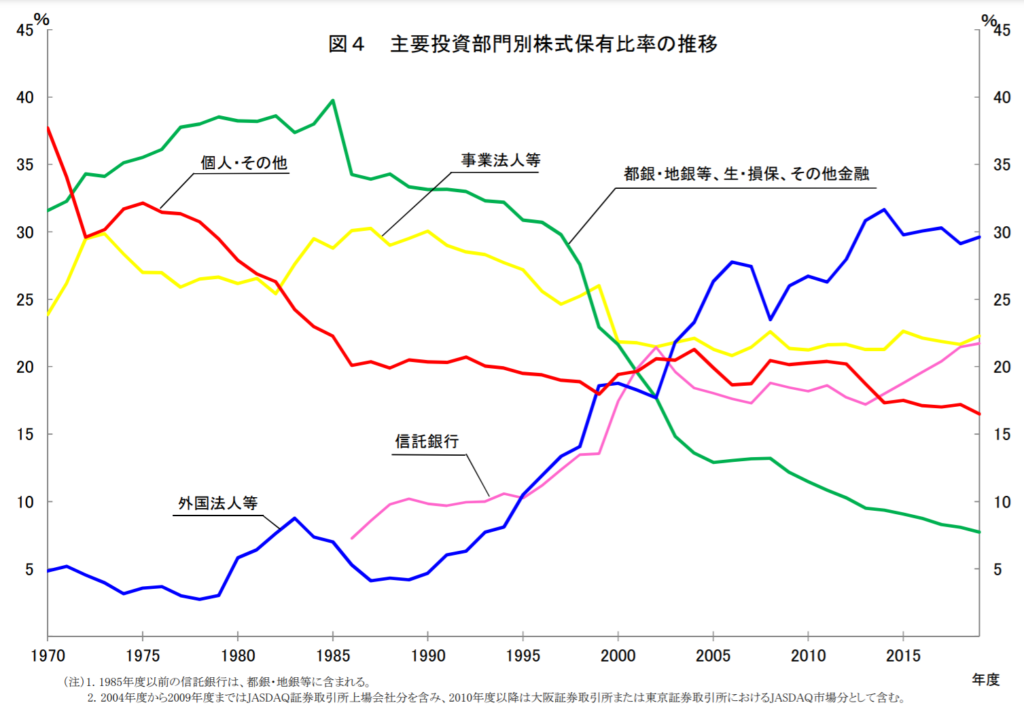

【誰が株を買っているのか?】

このグラフを見てみると、株式保有が増えているのは、外国人と信託銀行です。信託銀行が増えているということは、ETFの購入が増えているということです。ETFが増えている要因が日銀とGPIFです。

つまり、この株高の主役は外国人、日銀、GPIFと言えます。

この30年間、個人は保有株を売り続けており、売り越し額は総額で68兆円に達します。結果、90年度末に20.4%だった個人の上場企業の持ち株比率は2019年度末は最低の16.5%に低下しました。

逆に外国人の日本株の持ち株比率は90年度末の4.7%から17年度末には30.3%に上昇しました。日本の株式保有のトップは外国法人です。その中でも最も大きな存在は米国のヘッジファンドです。

【株価が上昇すると】

日銀は株価が上昇すると、資産価値は上昇しますが、市場で売却すると、株価が下落して、日銀は利益を得て、誰かが損をするということになりますから、上昇しても売却することはできないでしょう。

【株価が下落すると】

日銀は株価が下落すると、資産価値が棄損します。含み損を抱えることになってしまいます。日銀が資産計上しているETFの簿価が時価を下回ってしまったら、引き当金を計上する必要が出てきます。さらに、下がれば減損処理をして、資産価値を減らして計上する必要が出てきます。その場合、日銀の赤字転落も考えられます。そして、さらに下落した場合、債務超過の可能性も出てきます。累積赤字が自己資本(約9.8兆円)を上回ると債務超過に陥ります。そうなると、政府による損失補填の可能性が出てきます。

倒産することはないとはいえ、資本注入のコストは国民負担、さらに「円」への信認が落ちることになります。

【バブルだとして、最後にババを引く人は誰?】

株価の割高、割安の目安となるのが、株価収益率(PER)です。PERとは株価が1株当たり純利益の何倍まで買われているか、すなわち1株当たりの純利益の何倍の値段が付けられているかを見る投資尺度です。現在の株価が企業の利益水準に対して割高か割安かを判断する目安として利用されます。PERの数値は、低い方が株価は割安と判断されます。1株当たりの純利益は当期の予想数値を用いるのが一般的です。

では、現在の日経平均株価はどうでしょうか?日経新聞によると、22.85倍となっています。過去の長い期間にわたって、米国ではS&P500種株価指数のPERが20倍を超えると株価は高値圏にあると言われてきました。それからすると、現在の日経平均株価はすでに高値圏に突入していると言えます。

しかし、この官製相場は、下落しそうになると、日銀が買い支えますので、すぐに下落するかはわかりません。すると、高値圏が続きくと、儲かると思った個人投資家が次々と市場に入ってくる可能性があります。こうして膨らんだ市場から売り抜けるのが外国人投資家。

すると、最終的にババを引くのは、個人投資家、日銀、GPIFということになります。外国人投資家は利益を確定させるために、売却したら、資金を引き揚げて終わりです。しかし、個人投資家は損失は実損となり、宴の終焉は悲惨なことになりかねません。日銀は、下落しても見ているだけ、GPIFも影響が大きすぎて売れば、ますます下落するということになりますから、売ることはできません。

根拠が薄い今回の株価上昇。ほどほどで、一度下落して実態に合った状態にならなければ、バブル崩壊を経験しなければならないことになるかもしれません。アフターコロナは、不景気からの出発を覚悟して、地に足をつけて未来を見据えた出発が必要と思われます。

未来創造パートナー

宮野宏樹

-240x148.jpg)