地銀再編が加速する。政府、日銀が協調して推進

- 政府が発表、地方銀行への補助金

- 地方銀行の数は多すぎるのか

- 再編すれば地方銀行は立ち直るのか?

1.政府が発表、地方銀行への補助金

政府は地域金融機関の再編を促すための補助金を2021年夏に創設することを固めたようです。地方銀行や信金が合併・経営統合に踏み切った場合は、国がシステム統合などの費用を一部負担するというものです。

この制度は「資金交付制度」と名付けられ、地方銀行の再編・統合を促すと表明している菅首相の考えを後押しする制度となります。

来年の通常国会に補助金の設置を盛り込んだ金融機能強化法改正案を提出します。支給の条件は「合併・経営統合や抜本的な事業の見直し」となっています。合併・統合を促進させるための法案ということです。

ここで、金融機能強化法改正案についてみてみます。2020年8月14日に、地方銀行などの金融機関に、政府が公的資金を注入しやすいように改正金融機能強化法が改正されました。

そもそも、「金融機能強化法」とは何かというと、資本に余裕がない金融機関に、あらかじめ政府が公的資金を投入する手続きを定めた法律です。成立は2004年です。

この公的資金は、政府保証をつける形で、預金保険機構が市場から調達したお金です。地域金融機関は、融資などを通じて地域経済を支える重要な存在です。しかし、経営が厳しくなって資本に余裕がなくなれば、企業への融資を手控えるなどして、地域経済に影響が出かねません。

このため、公的資金で金融機関の経営を安定させ、最終的には地域経済を支えようというのがこの法律の狙いです。

そして、この法律が改正された理由は金融機関の財務基盤を強化して新型コロナウイルスの影響を受ける企業への融資などを増やすためです。

新型コロナウイルスの感染拡大で、中小企業や個人事業主の資金繰りが厳しくなっていますが、金融機関が融資や返済猶予などに応じて支援を続けています。

ただ、感染拡大の終息が見えない中で、多くの企業の売上はなかなか元には戻らないという見方があります。

そうすると、この先、地方の経済はさらに悪化し、仮に金融機関の貸し渋りが広がるようなことがあれば、地域の経済は大きな打撃を受けることになりかねません。

このため、政府が金融機関に公的資金をこれまでよりも注入しやすいようにして、セーフティーネットを整えようと改正されました。

まず、金融機関による公的資金の申請期限を、これまでより4年延長して2026年3月までとしました。また、申請の要件も緩和しています。申請する場合、これまでは今後の収益目標を示したり、経営責任を明確にしたりすることが条件でした。改正案はこの条件をなくします。

さらにこれまでおおむね15年以内としていた公的資金の返済期限もなくし、公的資金の枠も12兆円から15兆円に拡大しました。

公的資金を注入しやすくすると、金融機関の経営にゆるみが出るのではないかという議論はありますが、金融庁は、公的資金を受けた金融機関を必要に応じて監督し、チェックしていくと話しています。

ただ、あまり知られていませんが、預金保険機構のホームページでチェックしてみると、この法律でこれまでに公的資金が6840.4億円投入されていますが、返済されたのは2005億円にとどまっています。

この事実を見ると、既に銀行は一般の企業よりも優遇されていること、そして、公的資金を投入しなければならない金融機関が存在していることが分かります。

この改正金融機能強化法案の更なる改正に「資本交付制度」が盛り込まれるということです。

金融機能の安定を目指しているということはもちろんですが、菅政権としては、何が何でも地方銀行の再編は行うということでしょう。

「資本交付制度」は人口が減少する地方が営業地域の金融機関に限定し、都心部の金融機関は対象になりません。

地域金融機関の合併には100億円程度の統合コストがかかることが多く、特に顧客や預金、融資などの情報を管理するシステムの統合には費用が掛かります。

複数の地方銀行でシステムを共通化する動きはありましたが、それでも統合時には巨額の費用が掛かるため、再編の足かせになる可能性がありました。今回の法案はこの足かせを取り除こうというものです。

補助の額は金融機関の希望に応じて20億~30億円、返済は不要で、財源は預金保険機構の利益剰余金として、国の税収は使わないとなっています。

今回の法律が施行されると、地方銀行の再編の三本の矢になりそうです。一本目の矢は2020年11月に施行される「同一県内の地方銀行の経営統合を独占禁止法の適用除外とする合併特例法」、二本目の矢は日銀による金融支援(詳しくは<日銀、政府は地域金融機関の再編を促す!>https://online-salon.hot-plus.jp/bank/)、そして三本目の矢が今回の新たな補助金の創設です。

2.地方銀行の数は多すぎるのか

菅首相は「地方銀行の数は多すぎる」として、地方銀行の再編を進めようとしています。そもそも地方銀行の数は本当に多すぎるのかということは見ておく必要があるでしょう。

預金保険機構のホームページで対象となる金融機関を見ると、現在、地方銀行は101あります。(十八銀行と親和銀行が経営統合したため、102から101となりました。)第一地方銀行が63、第二地方銀行が38あります。

バブル経済が崩壊する前まで13前後あった都市銀行は13から4へと減りました。

しかし、地方銀行はバブル崩壊以降の30年で2割しか減っていません。しかも、減ったのは第二地方銀行のみで第一地方銀行は64行が維持されています。

この地方銀行の現在の数が多いか、少ないかを考える必要があります。

地方銀行全体の業績を金融庁の資料で見てみます。(https://www.fsa.go.jp/news/r1/ginkou/20200605-2/20200605-2.html)

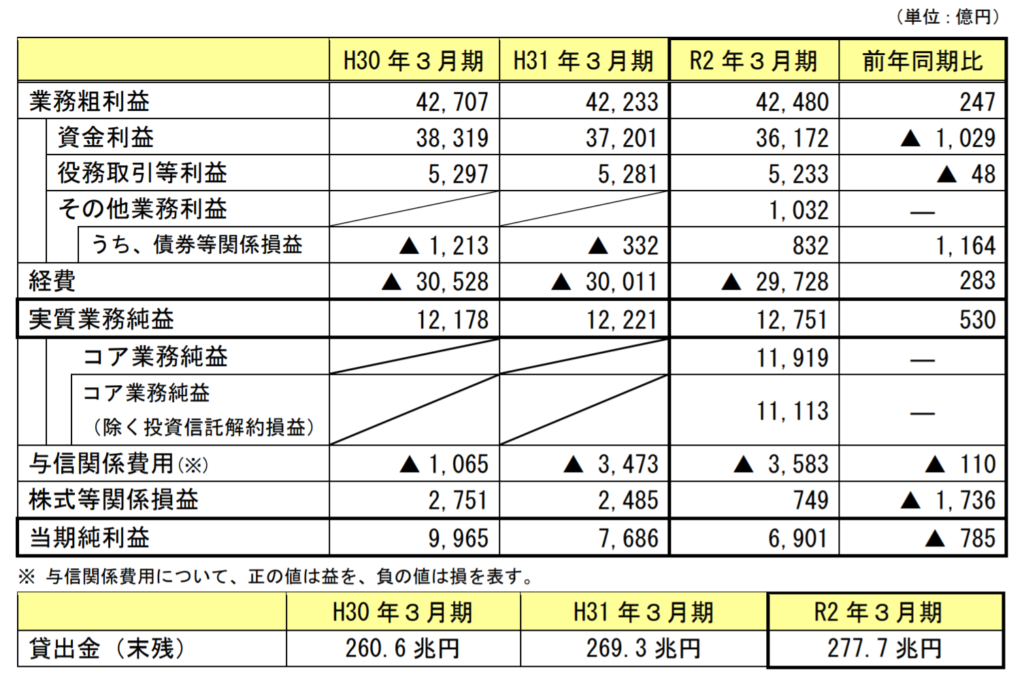

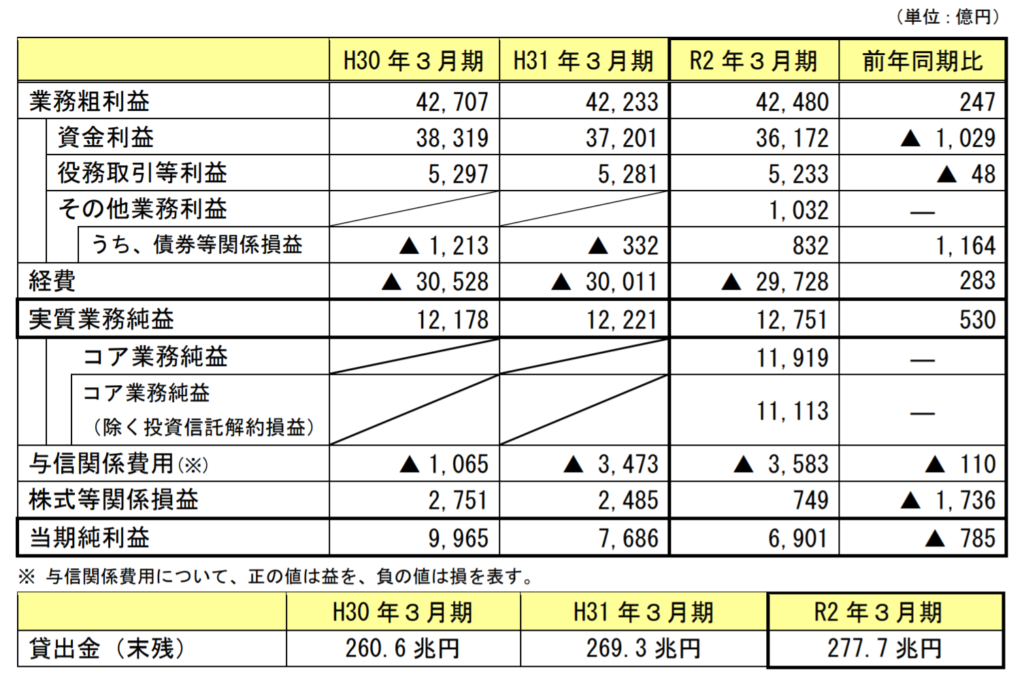

令和2年3月期の103行(埼玉りそを含む/十八銀行と親和銀行が統合前)の地方銀行の決算をまとめると、純利益は前年比10.2%のマイナスとなっています。

(出典/金融庁:地域銀行の令和2年3月期決算の概要)

貸出金残高は令和2年3月期の貸出金が277.7兆円で、前年比0.32%増。しかし、資金利益は-2.85%減となっています。

資金利益とは資金運用で得た収益から、資金調達から生じる費用を差し引いたものです。資金運用業務から生じる利益としては、貸出金利息、有価証券利息配当金、コールローン利息等があります。資金調達費用には預金利息、譲渡性預金利息、借用金利息、社債利息等があります。

貸出金の残高が増えているのに、資金利益が減っているということは、日銀による低金利政策の副作用から、貸出金における利ざやの低下が止まっていないということです。

また、不良債権処理に伴う「貸倒引当金」などの与信関係費用は3,473億円から3,583億円へと前年比で110億円増加しています。

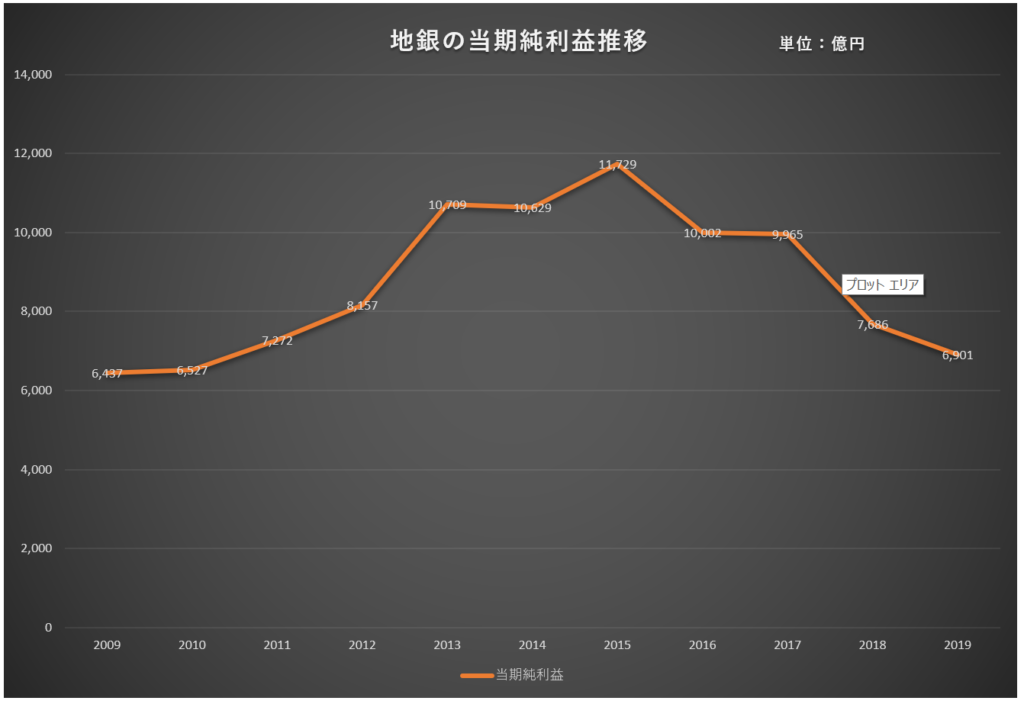

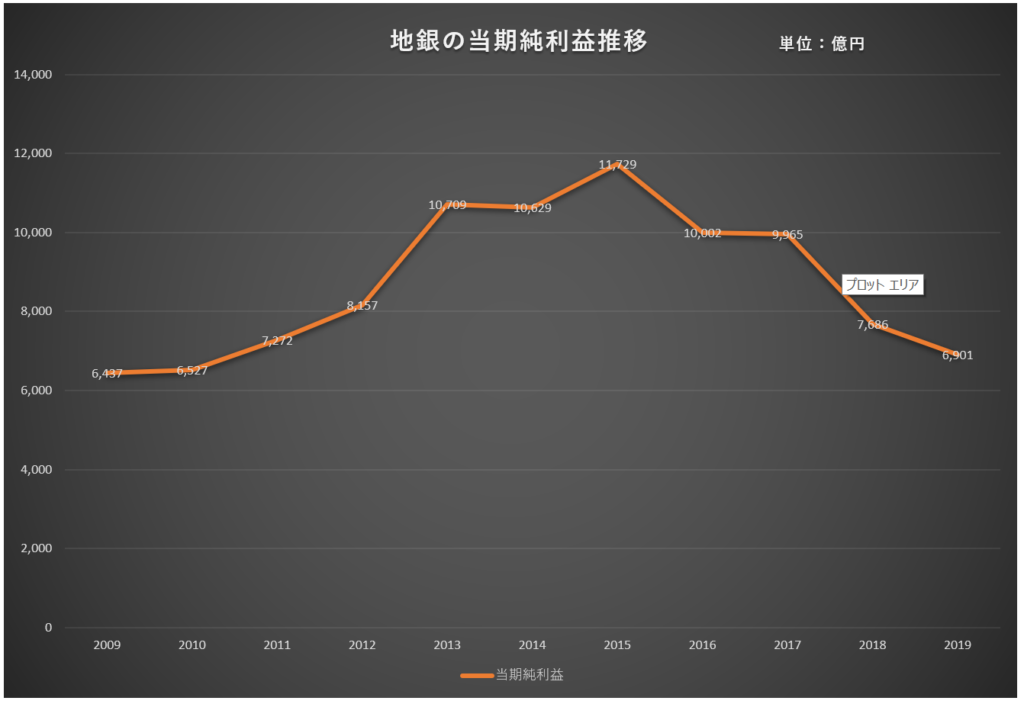

下記グラフは地方銀行2009年度~2019年度決算の当期純利益の推移です。2015年度の1兆1,729億円と比較すると、2019年は41.2%も減少しています。リーマンショック直後の落ち込みに近づいています。

(金融庁:地域銀行の決算概要より筆者作成)

個別行でみると、「みちのく銀行」「東日本銀行」「清水銀行」「島根銀行」に加え、ふくおかフィナンシャルグループ傘下の「熊本銀行」「十八銀行」「親和銀行」の合計7行が単体ベースで最終赤字を計上しています。(十八銀行と親和銀行は経営統合)

地方銀行の数が多いのか?という問いに対して、数が多いかどうかの基準がはっきりしないので、この答えは分かりません。ただ、現在の経済環境において、地方銀行の利益は減っており、この環境下で競争激化はお互いの体力を削っていくことは間違いないようです。その意味で、数が多いといえるのかもしれません。

ただ、地方銀行の純利益の低下の原因は銀行の大半の収益を占める資金利益の低下です。数が減ったとしても、この問題が解決しない限り、地方銀行の収益性の改善は見られない可能性が高いでしょう。

3.再編すれば地方銀行は立ち直るのか?

地方銀行を取り巻く現状に対する金融庁は危機感を強く持っています。金融庁は「昔ながらの預金を集めて企業に貸し出せば利益が出るという何十年も続いてきた銀行のビジネスモデルが成立しなくなったのに、まだ同じようなことをやっている銀行が多すぎる」と判断しています。

そして、再編が進みやすいような環境整備を進めてきました。そして、大きな前進が2020年11月27日に施行される独占禁止法の特例法です。

この法律は地方銀行や路線バス事業者が経営統合する際、仮に地域でのシェアが高くなっても、一定の条件を満たせば、独占禁止法の適用を除外するものです。

この法律ができたきっかけの1つが、ふくおかフィナンシャルグループと長崎県の十八銀行の経営統合でした。

公正取引委員会が長崎県の貸し出しシェアが7割にも及ぶことを問題視して審査が難航。経営統合を推進したい金融庁と私的独占を排除したい公正取引委員会が対立し、経営統合は2年も先になってしまいました。この出来事から菅首相が地方銀行の再編に関心を抱くようになったといわれています。

政府主導で再編を促す準備は整ってきました。しかし、その再編が果たして本当に地方銀行の基盤を強くするのかというと、それは本質ではない気がします。つまり、数を減らしたからといって、肝心の顧客からの支持がなければ、経営は強くなりません。

地方銀行は、新たな金融サービスではフィンテックに劣り、経営の体力では大手に劣ります。その地方銀行が生き残り、必要とされるには、やはり各地方銀行が存在する地域の企業を支援するしかありません。

そのために必要なことは何でしょうか?経営統合による財務体質の強化でしょうか。もちろん、それも一つでしょう。しかし、本質にあるのは「人材教育」ではないでしょうか。銀行が単なる金貸しになっていたとしたら、それは本質ではありません。金融という側面から様々なアドバイスを行い、その企業を支援していくことができなければ、特別に地方銀行などなくても良いのではないでしょうか。

何も持たない銀行は、人の質こそがすべてだと思います。声高に地域を支援することが役割だといっても、それを支える人が何も知らない、何もわからないではそれは単なる標語にすぎません。地方銀行が存在し続けるためには、その銀行の中の人の質こそがすべてです。

仮に再編が進んだとしても、地方銀行の人材が本当の意味で地元企業に必要とされる人にならなければ、厳しい現状は変わらない、そう思います。

「人材教育」、これは銀行ばかりでなく、人口が減少していき、少子高齢化が進む日本が世界で生き残るための唯一の方策ではないでしょうか。

本日はここまで。ありがとうございました。

中小企業の未来創造パートナー

宮野宏樹

-240x148.jpg)