G20が合意した国際課税ルールと米国の事情

1.歴史的合意

2.国際課税ルールとG20の合意

3.米国の事情

4.ウォールストリートジャーナル「グローバル税制をめぐる議会の迷走」

1.歴史的合意

2021年7月10日にG20財務相・中央銀行総裁会議において国際的な法人課税の新たなルールの大枠が合意しました。

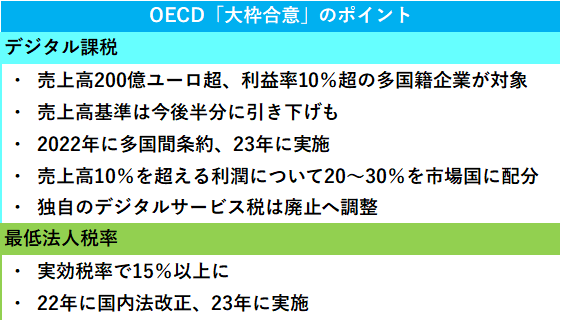

この合意のポイントは次の二つです。

●各国共通の最低税率15%以上

●国境を越えて展開する巨大企業のビジネスモデルに即して各国が課税

G20の共同声明では歴史的な合意に至ったと明記されました。この声明はOECD(経済協力開発機構)が7月1日に事務レベルで合意した内容を「承認する」と強調しています。そして、今後、制度の詳細を詰め、10月の最終決着を目指す方針も盛り込まれました。

現在の国際課税ルールは国際連盟時代にできたものです。ある国が外国企業に課税しようとする場合、物的存在、今でいう恒久的施設(PE:permanent establishment)があるか、ないかがポイントになっています。「恒久的施設なくして課税なし」という国際課税の原則はこのころにできたものです。

しかし、現在の社会は、国境を越えてサービスの利用者が出てきたために、この課税のルールに国際的に意義が唱えられていました。今回の、恒久的施設がなくてもサービスの利用者がいれば各国が課税できる新たなルールは、これまでの「税の常識」を覆す「歴史的な変化」といえるのかもしれません。

また、コロナ禍において各国の財政事情から法人税の引き下げ合戦に終止符を打つための最低税率15%とするという試みもかつてないことです。

2.国際課税ルールとG20の合意

国際的な課税問題が特にクローズアップされたのは、やはり新型コロナウイルスの影響は少なくありません。コロナ禍でも業績を伸ばし続ける「GAFA」(グーグル・アップル・フェイスブック、アマゾン)に代表される巨大グローバル企業に「富が偏っている」という批判が高まってきたためでした。

今、世界各国はパンデミックにより打撃を受けた国民を支援するため、巨額の財政出動を行っています。悪化した財政を改善するためには税収を増やす必要があります。

そこで、問題視されたのが、デジタル社会における課税ルールは、100年前の課税ルールで良いのか?ということでした。というのも、デジタル化された社会において、その国に恒久的施設を持たない企業でも、国境を越えてデジタルサービスを提供することができるため、利用者が払うサービス料は市場となる国の利益にならないということになるからです。

どんなに多くの国民がそのサービスに料金を支払っても、市場となっている国とは別の国の企業に支払っていることになれば、その国では課税することができません。つまり、その国民の富は一方的に外国企業に吸い上げられることになるのです。

さらに、グローバル企業の中には、「タックスヘイブン」と呼ばれる税率の低い国や地域に利益を移すことで、「節税」に励むところも増えています。そして、どこかの国が企業を呼び込もうと法人税を低くすれば、他の国もそれに追随し、結果として法人税の引き下げ競争に歯止めがかからない状況も続いていました。

ただ、この問題は議論には上がるものの、米国の前政権のトランプ大統領時代は自国のグローバル企業への影響を鑑みて、消極的な態度を鮮明にしていましたので、国際的な合意に至るようなことはありませんでした。

その状況を一変させたのがバイデン政権の方針転換でした。4月、イエレン財務長官は「各国共通の最低税率の導入」を呼びかけると、5月にはOECDの加盟国などで作る交渉会合で「15%以上」という具体的な数値を提案しました。さらに、コロナ禍での財政事情の悪化も原動力でした。

6月に行われたG7の財務相会議では、共通の最低税率を「15%以上」とすることと、巨大グローバル企業に対して、国内に拠点がなくても利益の一部に課税ができるルールを整備することで合意にこぎつけました。

そして、OECDでの大枠合意に至りました。7月1日事務レベルのオンライン協議後に合意文書を発表しましたが、交渉には中国や独自のデジタル課税を始めたインドなども含めて139か国・地域が参加しました。低税率国のアイルランドなどは交渉継続となりましたが、130か国・地域で大枠合意したことで、G20での合意の下地ができました。

この合意では、法人税の国際的な最低税率とデジタル課税の同時決着を目指しています。最低税年間総州金額7.5億円以上の多国籍企業が対象となります。

最低税率を設けることで、多国籍企業が税率の低い租税回避地(タックスヘイブン)に子会社を置いて税負担を軽くするのを防ぐ狙いがあります。

デジタル課税は対象を100社程度に絞り、消費者のいる市場国・地域が広く課税できるようにしています。

利益率が10%を超える部分について20~30%を、その国・地域での売上高に応じて配分します。市場国・地域で100万ユーロの売上があることを原則にしています。そして、銀行・保険や資源などは適用除外です。

これまで世界各国で巨額の利益を上げているGAFAを念頭において議論されてきましたが、アマゾン・ドット・コムは直近の通期決算では利益が10%に届いていません。そういった状況を考えて、単一事業で売上高200億ユーロ、利益率が10%超であれば課税できる例外も設けています。

そして、7月11日のG20では、OECDの大枠合意を承認する形で合意に至り、声明を発表しました。

10月の最終合意に向けて、前進したというのが現在の世界の認識でしょう。

そして、新たな国際課税ルールによって、どの程度の財源が生み出されるのでしょうか。OECDの推計によると、法人税の最低税率を15%とした場合、毎年およそ1500億ドル、日本円で16兆円余りの税収が新たに得られるとしています。

また、国内に拠点がないグローバル企業に対する新たな課税ルールが適用された場合、サービスを展開している国や地域で、毎年、合計1,000億ドル、日本円で11兆円を超える収益を対象に課税できるようになると予想されています。

3.米国の事情

このように世界は国際課税ルールの合意に向けて動いており、その中心に米財務省のイエレン長官がいるのですが、米国内では必ずしも合意ができているわけではありません。

ウォールストリートジャーナルは、この世界の流れと米国の事情は必ずしも同じでないことを報じています。

米国はバイデン政権になり、増税の方向を打ち出しており、その流れからイエレン長官の法人税減税競争の終焉へ向けての動きとなったのですが、そもそも税率の問題ではないという議論も米国内にはあるようです。

つまり、税率を決めるのは米議会であり、OECDやG20ではないということです。また、サービスを利用する人を収容しているからといって、米国企業の努力を奪うのもどうか、という議論です。

課税する権利は「その国の税金を払っている者が選んだ代表者にある」として、国際的なルールに従っていくのは、憲法の理念に反するとも言っています。

イエレン長官は国際的な協調はとっていますが、肝心の米議会との協調はとれるのでしょうか。また、現在の米上院は50対50で民主党、共和党が拮抗しています。そして、採決が同数の場合は、副大統領のカマラハリスが投票するわけですが、こうなるには、民主党の上院議員が全員イエレン長官を支持しなければなりません。

しかし、既に賛成ばかりではない様子です。なので、国際的なルールの話は進展していくのかもしれませんが、米議会がそれに従うかは全く分かりません。

ウォールストリートジャーナルの記事は気になるので、和訳の上、以下に引用させていただきます。

国際的な合意に向けての進展と米国の事情は異なる可能性があることを知っておいた方が良いと思います。

2021年7月15日ウォールストリートジャーナル

Congress Goes AWOL on Global Taxation

グローバル税制をめぐる議会の迷走

The Yellen ploy at the OECD threatens a core constitutional power.

OECDでのイエレン氏の策略は、憲法の中核となる権力を脅かすものです。

The Biden Administration is planning the biggest overhaul to American taxation in decades, and you’d think members of Congress might have something to say about it. But no, for the most part a strange silence has greeted Treasury Secretary Janet Yellen’s bid to rope the United States into a revamp of global tax rules that by design robs Congress of its sovereignty over tax matters.

バイデン政権は、過去数十年で最大の米国税制改革を計画しており、議会のメンバーはそれについて何か言うことがあるのではないかと思っていました。しかし、イエレン財務長官が米国を世界的な税制改革に巻き込もうとしていることに対しては、ほとんどの場合、奇妙な沈黙が続いています。

We’ve described the details of global tax rules being negotiated at the Organization for Economic Cooperation and Development. The plan would create a new method for other countries to tax American tech companies (although this is billed as a tax on any big, global firm), and also would establish a global minimum corporate-tax rate of 15%. As the New York Sun reminds us, this is a fundamental affront to American constitutional governance.

経済協力開発機構(OECD)で交渉されているグローバルタックスルールの詳細を紹介しました。この計画では、他の国がアメリカのハイテク企業に課税するための新たな方法を確立し(ただし、これはグローバルな大企業すべてに対する課税とされている)、さらに法人税の世界最低税率を15%に設定するとしている。ニューヨーク・サン紙が指摘するように、これはアメリカの憲法上の統治に対する根本的な冒涜である。

A bedrock principle since the country’s beginning has been that the power to tax must rest with the representatives elected by the people who pay the tax. Washington has always sought to defend this principle in the international sphere. The Senate has ratified dozens of tax treaties with foreign governments. These agreements try to ensure that a foreign government won’t impose taxes on income Congress already has taxed within the U.S., or to which Congress might lay claim because the company is headquartered in America.

課税権は、「税金を支払う人々が選んだ代表者にある」というのが、米国の建国以来の基本原則である。ワシントンは、この原則を国際的に守ることを常に心がけてきた。上院は外国政府との租税条約を何十も批准している。これらの条約は、米国議会がすでに米国内で課税している所得や、企業が米国に本社を置いているために米国議会が主張する可能性のある所得に対して、外国政府が課税しないようにするためのものである。

Constitutional principles aside, this is good economic policy. Despite their flaws, current global rules broadly try to hand taxing authority to the jurisdiction where a company’s investors and managers have taken risks, engaged in product development or research and the like. This arrangement lets Congress experiment with tax laws it believes are best suited to the U.S. economy, and allows voters to pass judgment on lawmakers’ successes and failures.

憲法上の原則はさておき、これは良い経済政策です。欠点はあるものの、現在のグローバルなルールでは、企業の投資家や経営者がリスクを取って製品開発や研究に取り組んだ国に課税権を与えようとしています。これにより、議会は米国経済に最も適した税法を試行し、有権者はその成否を判断することができるのです。

***

The tax rules the OECD contemplates and Ms. Yellen supports are very different. The tech tax is an immediate threat to Congress’s constitutional power. Foreign leaders admit the point of the proposals is to redistribute to them some of the corporate revenue the U.S. Congress now taxes (or not).

OECDが考えている課税ルールとイエレン氏が支持している課税ルールは全く異なります。テック税は、議会の憲法上の権限を直ちに脅かすものです。外国の指導者たちは、この提案の要点が、米国議会が現在課税している(あるいは課税していない)企業収益の一部を彼らに再分配することだと認めています。

This would allow sclerotic European countries to tax successful U.S. firms solely by dint of housing consumers rather than encouraging investment and risk-taking—while blunting the benefit of any incentives Congress wants to provide. There’s a reason French and German officials favor this approach over economic reforms to encourage the development of their own tech companies. They can piggyback off the work U.S. lawmakers have done to foster a vibrant economy in America.

これでは、欧州の硬直した国々が、投資やリスクテイクを促進するのではなく、消費者を収容するという理由だけで、成功した米国企業に課税することになり、議会が提供しようとしているインセンティブの効果が薄れてしまう。フランスやドイツの政府関係者が、自国のハイテク企業の発展を促すための経済改革よりもこのアプローチを好むのには理由がある。彼らは、アメリカの議員たちがアメリカの経済を活性化させるために行ってきたことを利用することができるのです。

The global minimum tax might seem like less of a threat to Congress’s prerogatives only because the OECD’s proposed rate of 15% is lower than the rate Congress might impose. But here too Ms. Yellen wants to encroach on Capitol Hill’s constitutional authority.

グローバル・ミニマム・タックスは、OECDが提案している15%という税率が、議会が課す可能性のある税率よりも低いという理由だけで、議会の特権を脅かすものではないと思われるかもしれません。しかし、ここでもイエレン氏は議会の憲法上の権限を侵害しようとしているのです。

By binding the U.S. to the OECD’s complex system for calculating a minimum tax, Ms. Yellen is limiting the ability of a future Congress to change tax rates and the exemptions, deductions and other rules of the U.S. code. Meanwhile, she’s signaling U.S. assent to a system that might allow foreign governments to tax corporate revenue Congress deliberately chose not to tax, in order to “top up” corporate taxes to some desired minimum.

イエレン氏は、OECDの複雑な最低税率算出システムに米国を拘束することで、将来の議会が税率や免除・控除などのルールを変更することを制限しています。その一方で、イエレン氏は、米国議会が意図的に課税しないことにした企業収益に外国政府が課税し、法人税を希望する最低限度額に「上乗せ」することを可能にする制度への同意を示唆しています。

***

If this sounds familiar, it’s because the Obama-Biden Administration attempted the same gambit with the Iran nuclear deal in 2015. The idea there was to sign the U.S. up to agreements that would create facts on the ground that Congress would find hard to reverse. Something similar is underway as John Kerry jets around the world negotiating American commitments ahead of another global climate summit later this year.

この話に聞き覚えがあるとすれば、オバマとバイデンの両政権が、2015年のイラン核合意で同じ作戦を試みたからです。このときのアイデアは、米国が協定に署名することで、議会が覆すのが難しいような事実を現場に作り出すというものでした。同じようなことが、ジョン・ケリーが世界中を飛び回り、今年後半に開催される世界気候サミットに向けて、アメリカの約束を取り決めようとしている最中に起こっている。

When will Congress stand up for itself? Sen. Mike Crapo and Rep. Kevin Brady, ranking Republicans on Congress’s tax-writing committees, warned Ms. Yellen in a letter last week not to surrender any part of the U.S. tax base to foreign governments. They also requested closer consultation between Treasury and Congress before Ms. Yellen goes any further in global negotiations. Other Republicans should awake from their slumbers and fight too.

いつになったら議会は立ち上がるのでしょうか?税制委員会の共和党幹部であるマイク・クラポ上院議員とケビン・ブレイディ下院議員は先週、イエレン議長に書簡を送り、米国の課税基盤の一部を外国政府に明け渡さないよう警告しました。また、イエレン議長が国際交渉を進める前に、財務省と議会がより緊密に協議することを求めました。他の共和党員も、眠りから覚めて戦うべきです。

As for Democrats, they’re either silent or supportive of Ms. Yellen’s global gambit. Some may underestimate the threat OECD proposals pose to their own power as lawmakers. Others, especially progressives, may welcome the opportunity to insulate their high-tax policies from future Republican Congresses.

民主党の議員は、イエレン氏のグローバルな戦略を黙認しているか、支持しているかのどちらかである。中には、OECDの提案が議員としての自分たちの力を脅かすことを過小評価している者もいるだろう。また、特に進歩主義者は、将来の共和党議会から高税率政策を守るための機会を歓迎するかもしれない。

Either way they’re making an historic mistake. Congress’s constitutional role in setting tax policy for the U.S. and its citizens is central to self-government. No taxation without representation. The French helped America win the revolution under that banner, but that doesn’t mean Emmanuel Macron should be able to write U.S. tax policy.

いずれにしても、彼らは歴史的な過ちを犯しています。米国とその国民のために税制を設定するという議会の憲法上の役割は、自治の中心である。代表なくして課税なし。フランス人はその旗の下にアメリカの革命を助けましたが、だからといってエマニュエル・マクロンがアメリカの税制を決めるべきではありません。